Назад к Статьи

Назад к Статьи

Сезонность на фондовом рынке

Торговля ценными бумагами основана на поиске возможностей для открытия сделок купли-продажи. Но здесь важно правильно выбрать момент. Хороший способ распознать точку входа — сезонность. В этой статье мы расскажем, что это и как использовать сезонность в торговле.

Сезонность на фондовом рынке — это колебания котировок акций, которые возникают с определенной периодичностью в течение года. Считается, что в конкретные месяцы стоимость ценных бумаг растет или падает. И обладая этой ценной информацией, можно извлечь максимальную выгоду.

На самом деле есть много, влияющих на ценообразование, явлений. И нельзя сказать, что сезонность — единственно верное. Каждому инвестору может подойти тот или иной фактор сезонности. Здесь все зависит еще и от стратегии.

Какие сезоны есть на фонде?

Официально на фондовом рынке существуют два сезона:

- Сезон отчетов.

- Межсезонье.

Сезон отчетов — это финансовые результаты компаний за определенный период (квартал, год). У каждого бизнеса есть своя дата отчетности. На многих финансовых порталах заблаговременно публикуются даты для отдельных компаний.

Сезон отчетов делят на:

- Q1, Q2, Q3, Q4 — квартальные отчеты компаний.

- Fiscal Year (FY) — бухгалтерский отчет за год (финансовый год).

Сезон отчетов характеризуется повышенной волатильностью на рынке. Движение цены становится быстрее и сильнее. Инвесторы впадают в панику или эйфорию. Поэтому в день выхода отчета очень часто можно увидеть “Gap” на дневном графике.

День выхода хорошего отчета. При плохом отчете “Gap” пойдет вниз

Этот ценовой разрыв возникает на постмаркете и премаркете, когда трейдеры покупают или продают акции не в торговые часы и в больших объемах, по сравнению со спокойным днем. Первым начинает отчитываться банковский сектор. Он задает настроение для всего сезона. Если данные от банков негативные, скорее всего, и весь отчетный период будет под давлением продавцов. Но основная волатильность приходится на отчеты технологических компаний и голубых фишек (компаний с самой крупной капитализацией).

Сезон отчетов — самый продуктивный период для трейдеров и инвесторов, так как дает хорошие возможности для быстрого заработка либо фиксации долгосрочной инвестиции.

Межсезонье — период, когда почти все публичные компании отчитались. Это “затишье” используется участниками рынка для формирования новой позиции или добора уже существующей. Он характеризуется меньшей волатильностью и плавным движением цены (без учета других фундаментальных факторов). Очень часто в межсезонье краткосрочные трейдеры берут перерыв от торговли, а долгосрочные трейдеры и инвесторы уделяют мало внимания котировкам.

Типичное межсезонье

Какие еще есть сезоны?

Помимо перечисленных сезонов, бывают также и неофициальные сезоны по месяцам, годам, десятилетиям. Эти сезоны рассчитываются, как средняя доходность за определенный период времени.

По статистике, плохим месяцем на фондовом рынке считается май. У трейдеров даже сформировалось выражение “Sell in May and go away”. Именно с мая большинство участников рынка уходят в отпуск.

Еще есть период “Рождественское ралли”. Он проходит на Рождество и характеризуется повышением цены. Особенно любит этот период сектор ритейлеров. Люди покупают подарки своим друзьям и родным, и это стимулирует продажи у розничных продавцов.

По статистике, сентябрь и октябрь тоже являются худшими месяцами для фондового рынка. Объяснение этому — завершение финансового года в США и проведение институциональными инвесторами ребалансировки своих портфелей.

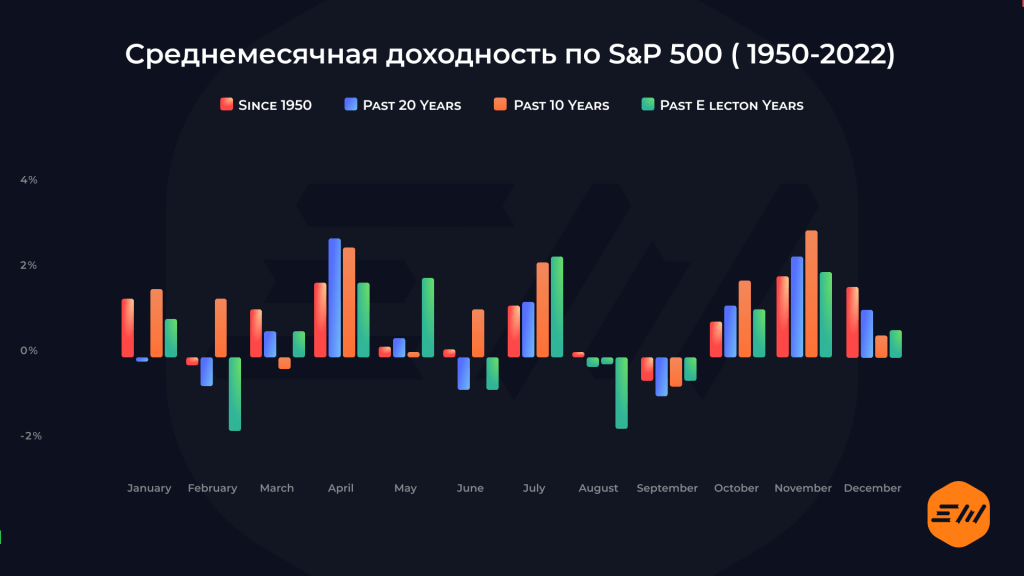

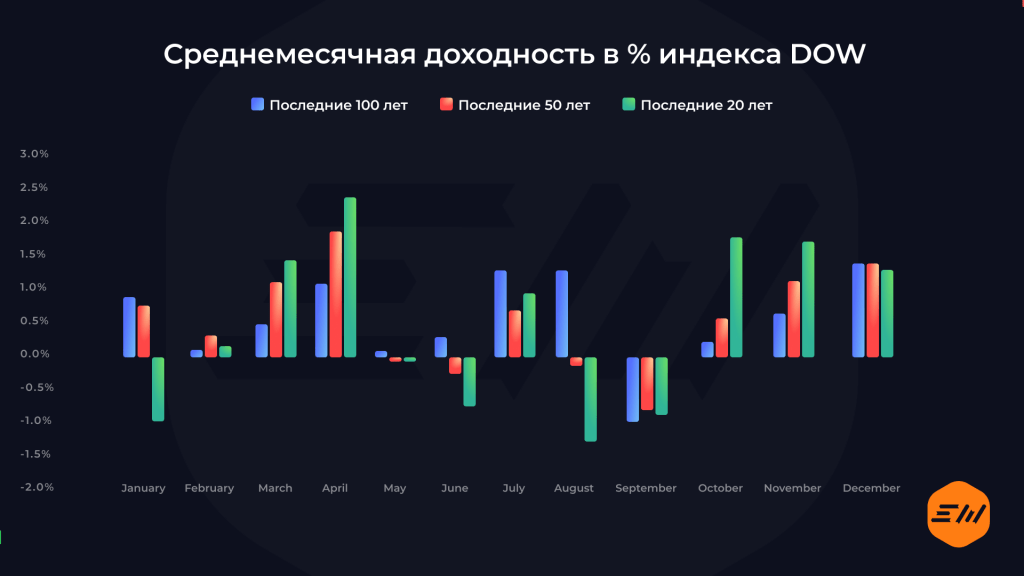

Для удобства, мы оставим шпаргалки со статистической доходностью основных индексов в США.

S&P 500

DOW

Благодаря этим данным трейдер может корректировать время для формирования либо фиксации позиции.

Вывод

Ключевая проблема инвестора — формирования своей позиции. Сезонность частично решает этот вопрос благодаря историческим данным. Но делать стопроцентный вывод на основе сезонности не стоит. Было бы феноменально, если бы существовала идеальная точка входа (в определенный месяц/недели), и все участники фондового рынка пользовались бы ею и зарабатывали. Но в реальности все иначе. И даже самые точные исторические данные по доходности могут отклоняться в процентом соотношении. Тем не менее в большинстве случаев сезонность дает трейдерам полезные сигналы.